Introduction

Les principales interdictions

Les principales exigences

Introduction

L’Islam considère l’argent (de Dieu) comme un moyen et une épreuve pour tester la foi du croyant.

Est-ce que le croyant va remercier Dieu en donnant des biens (que Dieu lui a octroyé et gratifié) à ceux qui le méritent et en utilisant l’argent dans l’utile et le bien et non dans la désobéissance, la destruction et la débauche?

Est-ce que le cœur du croyant est attaché à Dieu ou à l’argent et cette vie éphémére d’ici bas ?

L’islam prône un juste milieu entre l’individualisme exagéré du capitalisme et le collectivisme injuste du communisme.

L’Islam a mis en place la zakât (l’aumône purificatrice légale) comme pilier de l’Islam pour mieux distribuer les richesses et subvenir aux besoins des pauvres…

Dans son éthique englobant, l’islam s’est intéressé ainsi aux comportements commerciaux, il imposa le respect de certains principes de bases (qui découlent entre autre des grands principes islamiques de la justice, de l’équité, de la transparence et du consentement mutuel des contractants) :

Ce sont ces principes qui fondent désormais les banques et assurances dites islamiques ou plus généralement la finance islamique :

Les principales interdictions

On distingue:

Le Ribâ dans les échanges (vente/achat): ribâ al-buyû’.

Le Ribâ dans les crédits : ribâ al-qurûd.

Certains savants optent pour une classification beaucoup plus vaste et distinguent deux types de Ribâ:

– Riba an- nasîah (à terme) : somme payée pour l’usage de capitaux empruntés ou en contrepartie d’un rééchelonnement dans le paiement d’une dette. C’est à dire vous donnez un crédit à quelqu’un, il vous rembourse plus tard la somme + un surplus: c’est à dire que le délai accordé pour le paiement du crédit est facturé.

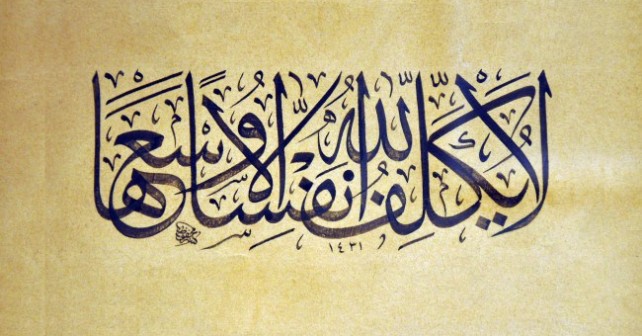

Allah (Gloire à Lui) dit dans le Coran à ce propos :

« Ceux qui pratiquent (mangent) l’intérêt ne se lèvent qu’à la manière de celui qui, frappé de folie, est rossé à tord et à travers par le Diable. Et ce parce qu’ils ont dit que le commerce n’était rien d’autre qu’une forme d’intérêt. Or Dieu a permis le commerce et a interdit l’intérêt.

….

O vous qui avez cru! Craignez Dieu et abandonnez le restant de l’intérêt si vous êtes croyants.

Si vous ne le faites pas, acceptez alors une guerre de la part de Dieu et de Son Messager. Si vous revenez au droit chemin, vous avez droit à vos capitaux. Vous ne commettez pas d’injustice et vous n’en subissez point. »

Sourate 2, verset 275,278 et 279.

Il a été rapporté de façon sûre d’après Djâbir que le Messager d’Allah (paix et salut sur lui) a maudit celui qui se nourrit d’usure (Ribâ), celui qui la produit, celui qui l’enregistre et celui qui en sert de témoin… Il a dit qu’ils sont tous pareils. [Rapporté par Muslim ].

– Ribâ al Fadl (vente ou échange d’un bien contre un autre de même nature avec un surplus: voir les détails qui vont suivre).

Le Prophète (sur lui la paix) a dit : « De l’or contre de l’or, de l’argent contre de l’argent, du blé contre du blé, de l’orge contre de l’orge, des dattes sèches contre des dattes sèches, du sel contre du sel : quantité égale contre quantité égale, main à main. Celui qui donne un surplus ou prend un surplus tombe dans l’intérêt… » (Rapporté par Muslim, n° 1584).

حدثنا أبو بكر بن أبي شيبة وعمرو الناقد وإسحاق بن إبراهيم واللفظ لابن أبي شيبة قال إسحاق أخبرنا وقال الآخران حدثنا وكيع حدثنا سفيان عن خالد الحذاء عن أبي قلابة عن أبي الأشعث عن عبادة بن الصامت قال قال رسول الله صلى الله عليه وسلم الذهب بالذهب والفضة بالفضة والبر بالبر والشعير بالشعير والتمر بالتمر والملح بالملح مثلا بمثل سواء بسواء يدا بيد فإذا اختلفت هذه الأصناف فبيعوا كيف شئتم إذا كان يدا بيد

حدثنا أبو بكر بن أبي شيبة حدثنا وكيع حدثنا إسماعيل بن مسلم العبدي حدثنا أبو المتوكل الناجي عن أبي سعيد الخدري قال قال رسول الله صلى الله عليه وسلم الذهب بالذهب والفضة بالفضة والبر بالبر والشعير بالشعير والتمر بالتمر والملح بالملح مثلا بمثل يدا بيد فمن زاد أو استزاد فقد أربى الآخذ والمعطي فيه سواء

وثبت عنه أنه أتي بتمر جيد فسأل عنه فقالوا : كنا نأخذ الصاع من هذا بالصاعين والصاعين بالثلاثة .فأمر النبي صلى الله عليه وسلم برد البيع وقال :

(( هذا عين الربا ))

ثم أرشدهم أن يبيعوا التمر الرديء بالدراهم ثم يشتروا بالدراهم تمراً جيداً

Vendez de l’or contre de l’argent (les quantités échangées étant) comme vous voulez, à condition que ce soit main à main. Vendez du blé contre des dattes sèches (les quantités échangées étant) comme vous voulez, à condition que ce soit main à main. Vendez de l’orge contre des dattes sèches (les quantités échangées étant) comme vous voulez, à condition que ce soit main à main » (rapporté par at-Tirmidhî, n° 1240).

Quelques détails sur le ribâ al-fadl:

Il y a usure(Ribâ) autrement que par retard de l’échéance quand on vent de l’argent de la main à la main [au comptant] avec différence dans la valeur des deux prestations et il en va de même pour l’or vendu contre de l’or. On ne peut vendre de l’argent pour de l’argent, ni de l’or pour de l’or qu’à condition que les deux valeurs soient exactement semblables et que la transaction soit faite de la main à la main. Vendre de l’argent pour de l’or, c’est de l’usure, à moins que cette vente ne soit faite de la main à la main. Quant aux vivres – céréales, légumes secs et autres produits alimentaires analogues pouvant servir de provisions, ainsi que les condiments – on ne peut vendre une de ces espèces pour la même espèce que par valeur rigoureusement égale et de la main à la main. Aucun terme ne peut alors intervenir. On ne peut vendre à termes vivres contre vivres de même espèce ou d’espèce différente, qu’il s’agisse de denrées pouvant constituer des provisions ou non. Mais il n’y a pas d’inconvénient à vendre des fruits et légumes verts et ce qui ne peut constituer des provisions avec inégalité de contre-valeur, même si les choses vendues sont de la même espèce. Mais la transaction doit se faire de la main à la main. Il est illicite de vendre avec inégalité des prestations, quand celles-ci portent sur des denrées de même espèce pouvant servir de provisions, telles que fruits secs, condiments, aliments et boissons – l’eau seule étant exceptée. S’agissant de choses d’espèces différentes parmi les susdites denrées ou boissons et pour toutes les céréales, fruits et autres aliments, il peut y avoir inégalité des prestations, quand la transaction se fait de la main à la main. Mais, l’inégalité des prestations, quand les valeurs sont de même espèce, n’est licite que pour les légumes verts et les fruits.

Le blé, l’orge et le sult sont considérés comme une seule et même espèce, pour la détermination du caractère licite ou illicite de la transaction. Il en va de même pour toutes les autres sortes de raisin sec, ainsi que pour les dattes. Mais les légumes secs sont considérés comme constituant différentes espèces en matière de vente. L’Imâm Mâlik a exprimé à ce sujet des opinions divergentes, alors que, pour la zakat, il a toujours considéré les légumes secs comme constituant une seule et même espèce.

L’Islam encourage le commerce et demande un prêt d’honneur (Qard Hasan) au lieu d’un prêt usuraire et Allah s’engage-Lui même à multiplier les mérites de celui qui aide quelqu’un en lui donnant un prêt (sans intérêt) :

Dans le Coran : la Sourate 2 :

2. 245. Quiconque prête à Dieu de bonne grâce, Il le lui rendra multiplié plusieurs fois. Dieu restreint ou étend (Ses faveurs). Et c’est à Lui que vous retournerez.

2.280. Si votre débiteur est dans la gêne, accordez-lui un délai jusqu’à ce qu’il soit en mesure de se libérer de sa dette. Si vous pouviez savoir pourtant quel mérite vous auriez en lui consentant une remise gracieuse, totale ou partielle !

2.276. Dieu réduira à néant le profit usuraire et fera fructifier le mérite des aumônes. Dieu n’aime pas tout impie endurci et tout pécheur.

L’alternatif au prêt à intérêt qu’offre l’Islam pour faciliter l’achat d’un bien et qu’utilise les banques islamiques est le contrat Murâbaha (cliquez ici pour accéder au détail de ce contrat)

• Maysir et Qimâr

L’interdiction du Maysir et du Qimâr est explicitement citée dans le Coran :

« O vous qui avez cru ! Le vin, la divination par les entrailles des victimes ainsi que le tirage au sort (jeu de hasard : Maysir) ne sont qu’un acte impur de ce que fait Satan. Evitez le !….Le diable ne cherche qu’à introduire parmi vous les germes de la discorde par l’animosité et par la haine à travers le vin et le jeu (de hasard) et à vous détourner de l’invocation de Dieu et de la prière. Allez – vous donc y mettre fin ? »[Coran, Sourate 5, versets 90 et 91]

*Etymologiquement le Maysir était un jeu de hasard (sourate 2 verset 219 et sourate 5 versets 90 et 91 ), Maysir vient de l’adjectif arabe Yasîr :qui veut dire facile : avant l’avénement de l’Islam, les arabes considéraient ces jeux comme moyen facile de gagner l’argent…

*Cause des troubles dans la société.

*Spéculer, parier sont des synonymes de Maysir.

Le Qimâr et le Maysir se définissent comme toute forme de contrat dans lequel le droit des parties contractantes dépend d’un événement aléatoire. C’est notamment ce principe que l’on trouve dans les jeux de hasard et les pariages avec mise.

Pour le jeu avec mise en Islam, cliquez ici

•Gharar

Ce terme signifie incertitude, aléa.

En Islam, désigne toute vente à caractère aléatoire ou possédant un élément vague, imprécis, ambigu, incertain, caché ou dépendant d’autre événement. Relatif notamment à l’objet de la vente, au prix ou au délai de livraison.

Al-Gharar reprend ainsi les activités qui ont un élément d’incertitude, d’ambiguïté ou de déception. Dans un échange commercial, il se réfère à une tromperie ou à une ignorance sur l’objet du contrat (l’incertitude sur les matières, le prix des matières). La vente “Gharar” est celle où il y a incertitude quant à l’objet, sa quantité ou s’il sera possible de livrer ou non. Le ‘gharar’ est considéré comme normal dans une transaction s’il n’est pas excessif et si son impact sur l’économie ou la société est minimal.

Exemple: on ne peut pas vendre les poissons dans l’eau ou l’oiseau dans le ciel: c’est du Gharar excessif.

فإذا كان الغرر يسيرا -ومرد ذلك إلى العرف- لم يحرم البيع، وذلك كبيع المغيبات في الأرض كالجزر والفجل والبصل ونحوها، وكبيع المقاتي (مزارع القثاء والبطيخ ونحوها) كما هو مذهب مالك الذي يجيز بيع كل ما تدعو إليه الحاجة ويقل غرره بحيث يحتمل في العقود.

L’interdiction est tirée notamment du hadith suivant :

« Le prophète a interdit l’achat d’un animal non né dans la matrice de sa mère, la vente du lait dans la mamelle sans mesure, l’achat d’un butin de guerre avant sa distribution, l’achat des dons de charité avant leur réception, et l’achat de ce qu’a péché un pécheur avant sa pêche. »

Pour plus d’informations, voir aussi :« Quelques principes généraux pour les contrats de ventes en islam »

Les principales exigences

Mr M à 40% et Mr Y 60% sur un bénéfice de 10 000€

(En cas de perte ou de profit chacun est engagé à hauteur de son pourcentage)

Mr M aura droit à 4 000€

Mr Y aura droit à 6 000€•Tangibilité de l’actif

On entend par tangibilité de l’actif une opération qui doit être obligatoirement adossé à un actif tangible, réel, matériel et surtout Détenu ( Ex =ABS), les cibles de prédilection sont l’immobilier, les complexes énergétiques, l’énergie, les matières premières etc…

Toute transaction financière doit être sous-entendue par un actif tangible et identifiable. C’est le principe de l’Asset-backing.

•Secteurs d’investissements illicites

On en cite:

L’industrie du tabac

Pornographie, érotisme…

L’industrie de l’alcool et du vin (et bien sûr les drogues)

L’industrie des jeux de hasard

L’industrie porcine et de l’alimentaire non licite

L’industrie de l’armement (exception faites pour les Etats)

L’industrie bancaire (Excepté l’industrie bancaire islamique)

L’industrie de l’assurance (Excepté l’industrie Takafoul : assurance mutuelle islamique)

L’industrie du jeu de hasard (Loto)

En islam, on ne peut vendre ni acheter l’illicite.

En résumé: les produits bancaires islamiques respectent quatre règles:

Le partage de risque,

La matérialité des échanges,

L’absence de pénalités de retards de remboursement

Et le non financement des transactions interdites par la Charia (création de brasseries, de charcuteries (à base de porc), etc…).

LES SHARIAH BOARDS GARANTS DES PRODUITS ISLAMIQUES

• Les Conseils sont formés de docteurs en religion islamique (Sharia scholars) qui ont tous une compétence avancée en matière bancaire et financière.( juristes spécialisés en FIQH AL MOUAMALAT et en FINANCES et/ou ECONOMIE)

• Les Conseils sont obligatoires dès qu’une institution financière (Banque ou Assurances) prétend distribuer des produits financiers islamiques.

• Les Conseils ne sont pas permanents, mais se réunissent périodiquement, afin d’examiner la conformité des produits et des process.

• Le comité comprend en général de 4 à 7 membres.

• Le comité comprend généralement des oulemas des quatre écoles (Madhhab) sunnites reconnues :

– Hanafi ( Asie centrale, notamment au Pakistan,Turquie… )

– Hanbali ( Moyen Orient notamment Arabie Saoudite )

– Maliki ( Afrique notamment : Maroc, Mauritanie,Algérie,Tunisie, Lybie, Sénégale, Mali …et Emirats Arabes Unis )

– Shaf’ii ( Asie du Sud Est, notamment Malaisie )

Les 4 questions que se pose le comite devant toutes transactions (P.Moore)

1- Les termes de la transaction sont ils conformes a la Shariah ?

2- Est-ce le meilleur investissement pour le client?

3- L’investissement envisagé produira t il de la valeur ajoutée pour le client ? Pour la communauté ? Pour la société dans lequel le client est actif ?

4- En tant que gestionnaire de fonds, la banque effectuerait elle la transaction de la même manière qu elle le ferait si elle agissait pour son propre compte ?

La finance islamique fait partie des finances éthiques et de l’ ISR (investissement socialement responsable et en plus religieusement engagé).

Français

Français